文/陳敏莉

如何存出人生的第一桶金?基督徒要存的「第一桶金」是否也和一般人一樣,

只是為了要賺更多的錢而存錢嗎?

最近半年,教會的社會關懷處舉辦了幾場「債務解決有希望」說明會,每場都有一、兩百人參加,顯示教會裡陷入財務困境的家庭不在少數。可喜的是,在同工和外部律師協助下,已有個案經歷神奇妙的帶領,透過債務「更生」程序,順利將逾百萬的銀行負債減除。 這些個案讓我們清楚看見,即使揹債遠超過我們的償還能力,只要勇於面對,透過法律上的專業協助,再複雜的債務問都能解決。

但是,如果用過去一年多,跟大家分享的「理財樹」概念看,「收支管理、信用管理、和風險規劃」就是整棵樹的「根基」,必須優先顧好,任何理財行為一定要避免收支失衡、舉債過高、保險規劃失當,惟有根基打好、理財樹才能長大茁壯,向上結出包括「結婚基金、子女教育金、購屋款或退休金」等又大又甜的果子,讓我們的人生順利達成理財目標。

當我們能夠保持收支平衡、舉債適當、同時做好風險規劃,那麼健康理財的下一步就是可以趕快來存錢,預備結果實囉!只是如何存出人生的第一桶金?基督徒要存的「第一桶金」也和一般人一樣,是為了要賺更多的錢而存錢嗎?答案當然不是!

基督徒的第一桶金:為人生的「荒年」預作預備

一般人會把人生第一桶金的目標訂為一百萬,然後運用這第一桶金去投資,希望財富滾大的時間能夠加速,以完成各種美夢。不過,箴言卅章25節寫道:「螞蟻是無力之類,卻在夏天預備糧食。」舊約聖經中約瑟為法老王解夢的例子也提醒我們:存第一桶金應該是要為人生可能的「荒年」預做準備。

約瑟當年從法老王的夢境中得到上帝啟示,並預言埃及將會在七個豐年之後、出現七個荒年,因此建議法老王在豐年時積蓄五分之一的糧食收成,為接續而來的荒年作準備。套用到今天的生活,你會發現,全球經濟不但有景氣循環、甚至可能出現類似2008年金融海嘯的系統性災難,導致人們在工作、收入和經濟上遇到困境。回想一下,2009年初的農曆年,整個台灣社會不就籠罩在「放無薪假」的悲慘氣氛中,那時候如果上班族不幸被公司裁員、或是被迫放無薪假,同時家庭又存款不足,每月卻有固定開銷和房貸要付,不就如同遭遇荒年的埃及人一樣可能會在饑荒中餓死?

人生本來就一定要有存款以因應不時之需,這筆錢可以在車子壞掉、卻不在保險公司理賠範圍時,拿來使用。也可以在突然發生意外或生病住院時,用來支付一些健保不給付的自付額;或是在父母或家人生病住院,自己要上班、外勞申請又要花時間時,拿來請價格貴三倍的國內看護。這些林林總總的花費,都需要身邊有一筆存款可以隨時支用。

至於這樣的存款該準備多少才夠?依照台灣經濟現況估計,至少要存足六個月的個人或家庭生活開銷。這個數字是怎麼估出來的? 因為面對以上突發性的花費,只要你持續還在工作有收入,東省西挪之後,問題應該不難解決。可是如果因為意外或是重病、重殘導致失能,抑或是不幸被公司裁員、甚至長期待業,以至於收入中斷,這時候如果沒有預先準備存糧,鐵定會陷入財務危機。由於台灣平均待業期間約在六個月左右,因此建議家庭緊急預備金至少應該要能支付六個月的生活開銷。

如何存第一桶金:正確認識保險、儲蓄、與投資!

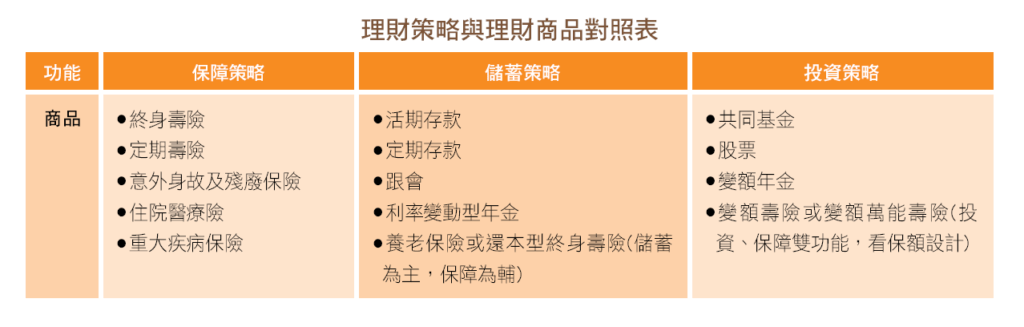

有了存第一桶金的目標後,接下來,就要思考如何達成。放眼市場上各式各樣理財商品,從台幣存款、外幣存款、共同基金、連動債、各種保險、ETF、股票到房地產投資,拆解這些商品的成分,其實可以簡化成三種屬性:儲蓄、投資和保障,它們各有特色,可以分別發展出屬性完全不同的理財策略。

(1) 儲蓄:儲蓄的內涵就是將收入扣掉支出後的結餘,同時將這些結餘「借給」銀行,供其使用一定時間。期間內銀行不但承諾保本,期滿後還會加計利息歸還,當作存款人失去一段時間控制權後給存款人的補貼。因此,銀行存款第一個特色就是「保本」,其次是「變現快」,是我們在緊急要用錢時最需要的功能, 所以最適合拿來存人生第一桶金。

(2) 投資:與存款相較,投資會承擔一定程度的風險,因為有風險,所以期待賺取超過銀行利率(或稱為無風險利率)的報酬,可是任何投資,報酬有可能比銀行存款利息高、也有可能更低甚至虧損,這就是投資的風險所在。因此,投資的報酬與風險是相對的。因為緊急預備金是為了應付緊急所需,而投資有漲有跌,所以切忌因為急著賺錢,拿自己的第一桶金來做風險性投資,以免萬一在市場大跌的時候屋漏偏逢連夜雨遇到急用,就只能認賠贖回!箴言書一章19節:「凡貪戀財利的,所行之路都是如此;這貪戀之心乃奪去得財者之命。」成為我們最好的提醒。

(3) 保障:保險真正的意義與功能,在於解決「沒時間」賺錢的問題,意指人們因故不再有足夠的時間賺錢、存錢因應生活所需。因此,單純的保障型保險,理應可以讓你處理掉所有保單內約定的風險,例如身故、意外殘廢等事故發生後,因為急需用錢造成的資金缺口,就可以用相關保險理賠支應。這些保單應被當作是消耗性花費,是為了在發生理賠事故時可以幫助我們解決燃眉之急,但是如果這些保單約定的事故沒發生,我們就一方面感恩神的保守,一方面也接受保費拿不回來了的事實(請參閱《基督徒理財系列 5》「保險買安全,信主有平安」)。

理財策略雖然有以上三種,不過,由於人生第一桶金主要是拿來應付家庭可能發生的緊急花用,因此,必須保本、同時變現要快。所以,建議用儲蓄策略、以存款來實現目標。只是提到「存錢」,時下許多理財商品都會掛上「儲蓄」的名號,業務員甚至會用「存錢」的概念來包裝商品,實際上這些商品要不是無法保本,就是在緊急提領變現時,必須支付一定金額的手續費、或是忍受相當幅度的價差,造成本金減損。或許是可達到「強迫儲蓄」的功能,但是屬於長期儲蓄,並非短期儲蓄,更非存緊急預備金的適當方式。

不當儲蓄,可能讓你沒錢應急!

以下就用兩個案例,協助大家分辨:

案例一:小資族用高額保單儲蓄

小容今年30歲,一進社會就認真工作,努力存錢。為了克制自己衝動消費的慾望,聽保險業務員說,買「儲蓄型保險」可以讓上班族「強迫儲蓄」,於是決定每個月拿1萬元,投保一張終身還本型的儲蓄型保險。由於保費約為薪水的三分之一,儲蓄率高達33%,七年下來,保單價值累積逾80萬元。不過,因為大部分儲蓄都拿來繳保費,使得銀行活儲存款始終不超過5萬元。結果,2008年金融海嘯爆發,公司先是休無薪假,後來又進行裁員,小容不幸被裁,因為沒了工作收入,一旦要繳保費就得東挪西移。最後因繳不出保費,只好讓保單進入「自動墊繳」,等於是自動向保險公司貸款來繳保費,錢愈借愈多。

案例二:蝸牛族揹貸款買屋儲蓄

小奇夫妻結婚四年,先生做業務,每月薪水加佣金大約8.5萬元,太太固定薪水3萬,年收入約150萬。生了老大後,為了追求比較大的居住空間,以及離父母家近一點,在父母資助購屋自備款、兩夫妻僅需負責每月房貸的情況下,買下一間1300萬的房子,貸款960萬。後續在裝潢時,因為沒節制,銀行存款全部用光。由於交屋後每月房貸達5萬元,兩夫妻經過財務盤點,赫然發現,家庭支出竟幾乎和收入相當,兩夫妻成了典型的月光族。不過,媽媽安慰小奇,繳房貸如同強迫存錢,只要堅持下去,等到房貸還清,至少能存下一間房子!如果工作生活一切順利,是可成真,如果過程中發生任何緊急或意外呢!

「買儲蓄型保單」、「買房」雖然都有儲蓄功能,但是,並不適合拿來存人生第一桶金!因為這兩種商品一旦要緊急變現,不是要負擔一定額度的解約手續費,就是可能被迫吞下相當額度的價差,這些都會損及本金,無法讓你保本,所以不適合用來存第一桶金。在此必須提醒大家,理財商品各有功能,個人是否適合?必須視自身條件、購買時機和數量而定,並不是「強迫」自己存錢就沒有任何風險。因此,作任何理財決策,買任何商品(包括房子)之前,都要注意,買了以後,會不會讓自己透支?會動用多少存款?一旦收入中斷,銀行存款還能撐多久?

另外,前面提到人生第一桶金至少應達「半年」的家庭生活開銷,這只是一個平均值,每個人還須按自己的財務狀況進行增刪。多年以前,一位跨國企業高階經理人基督徒來我公司做財務規劃,當討論到「緊急預備金」概念時,顧問透過詢問發現這位高階經理人,仍然會有被資遣的風險,而且一旦被資遣,尋找到下一份工作的時間,半年很可能是不夠的,不一定要花上一年。於是顧問建議他將流動性資產保留一年的家庭開銷部位作存款,超過的部分才以共同基金和儲蓄型保單來準備退休金。沒想到半年後,他真的因為公司被購併而被資遣,又逢景氣差,於是決定暫時不找工作,在家一年陪小孩。他後來感謝地說:「還好事先做財務規劃,預留了一年家用金,這真是上帝的特殊恩典;讓我少了一定要找工作的壓力,不用屈就降薪降職,更不用變賣帳上虧損的投資。我就當這是神給我和孩子的一年親子假期,感謝讚美主!」

一位父親願意放自己一年親子假!一方面他要有從神來的眼光,不以名片和收入評價自己,也不被他人眼光牽著鼻子走。但是,另一方面,也是因為他事先在財務上接受緊急預備金的觀念,並付諸行動提撥出專款預作準備,有了這人生第一桶金,當風險真的來臨時,不但短期內沒有生活壓力,還可以按著自己的信仰和價值觀來選擇生活型態。這就是所謂在財務上得自由的真諦!

雖然,緊急預備金建議「六個月」最好,一年更佳,但是大家也不要把「六個月」的標準當成個人的轄制,還沒存到就落入恐懼中;這樣將會落入另一個學習理財的迷思,拿知識來綑綁自己。求主幫助,讓我們懂得運用知識,但不被知識轄制,因為我們的神才是真正賜心靈平安的神。

原文發表於:期刊 – 2015年靈糧季刊